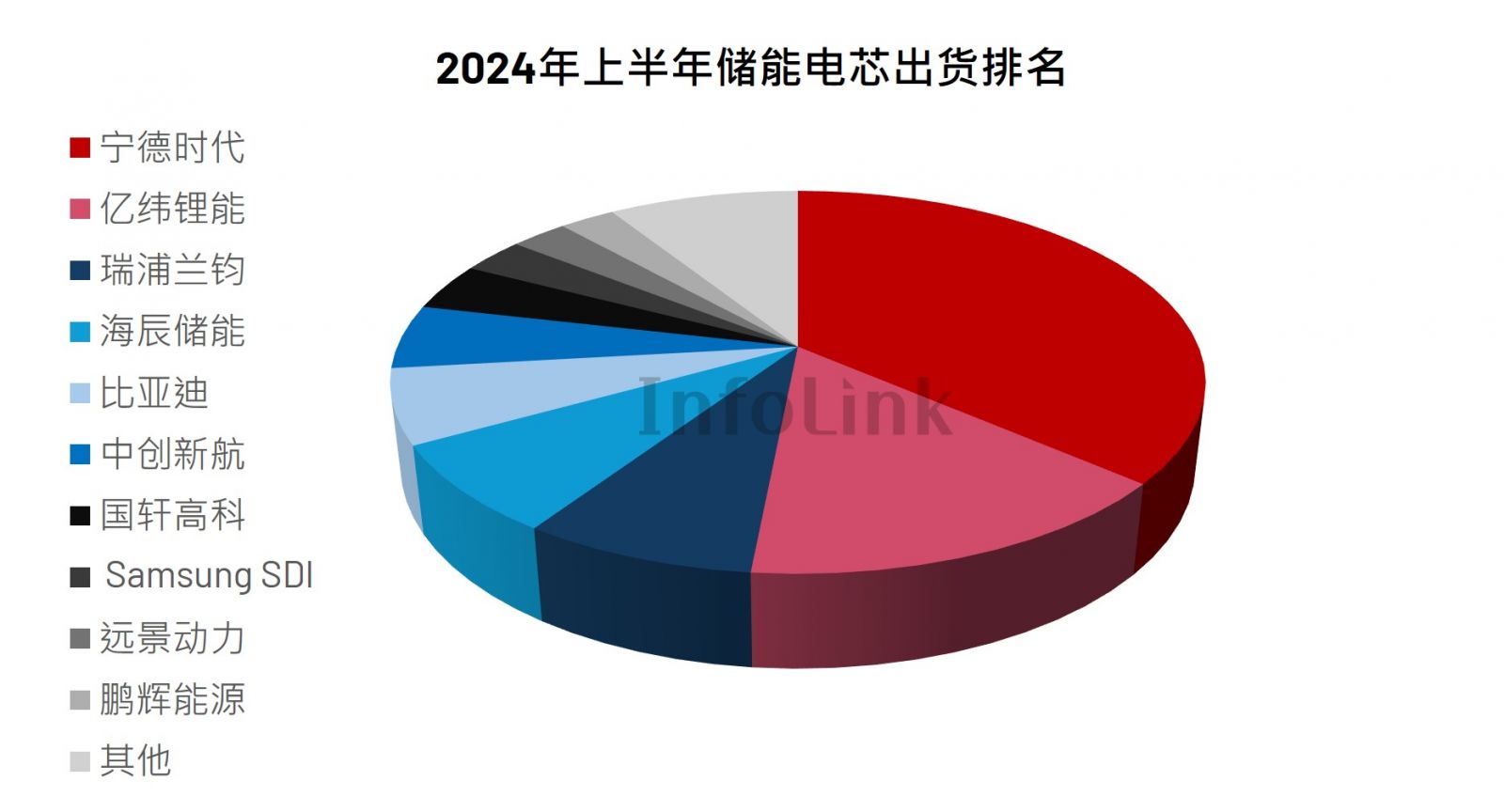

关于储能电芯,InfoLink 全球锂电池供应链数据库指出,2024 上半年度全球储能电芯出货规模 114.5 GWh,其中大储(含工商业)、小储(含通讯)分别为 101.9 GWh 与 12.6 GWh。上半年储能电芯市场先降后升,总体呈现稳健增长态势,同比增长 33.6%。

2024 上半年度储能电芯总出货量 Top 5 企业为宁德时代、亿纬锂能、瑞浦兰钧、海辰储能与比亚迪。宁德时代凭借 Tesla、Fluence 等优质客户订单,继续稳坐头把交椅;亿纬锂能稳步实现头部客户全覆盖,订单逐步释放,稳居行业第二。

上半年,竞争持续激化,行业集中度继续维持高位。2024 上半年度 CR10 达 91.0%,与 2024 一季度基本持平, 维持在历史较高水平。同时凭借龙头厂商的稳定表现,行业 CR5 达 73.2%,相较一季度,回升 1.8%。而六至十名企业中,中创新航上量明显,继续保持对行业 Top 5 的冲击。另外,韩系 Samsung SDI 与 LG 出货表现低迷,两者出货合计市占率已跌至 5% 左右。

*Source: InfoLink 全球锂电池供应链数据库

*InfoLink 力求资讯的全面性与完整性,然如与官方数据出现落差,仍以厂家官方公布为主。

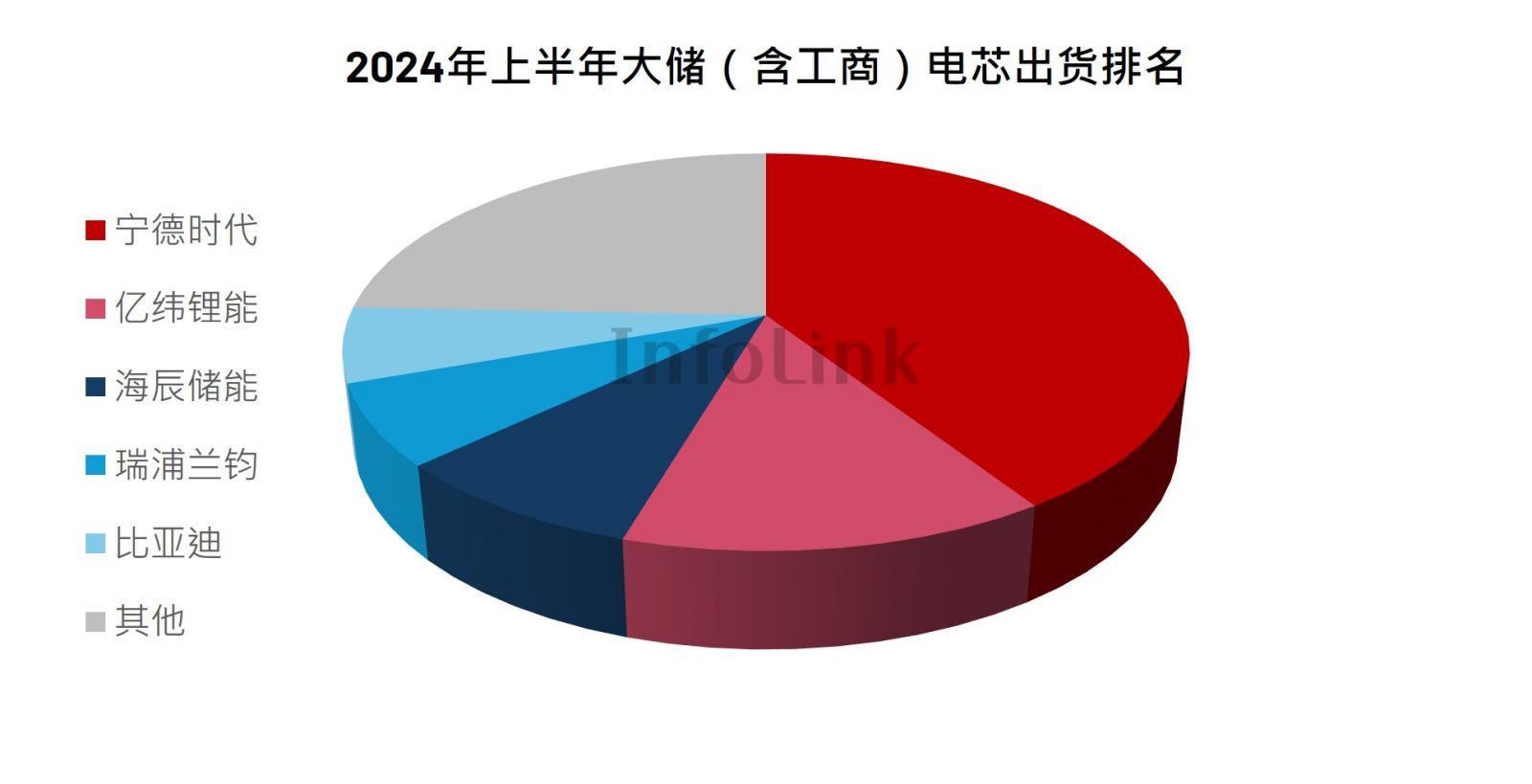

大储部分,Top 5 企业为宁德时代、亿纬锂能、海辰储能、瑞浦兰钧、比亚迪。行业 Top 2 领先优势显著,宁德时代出货超过 40 GWh,亿纬锂能出货接近 15 GWh。其余三家企业出货均在 10 GWh 以内,且彼此间差距较小。上半年,大储市场电芯出货量凭借 630 抢装行情,维持高增长,同比增速 44.3%。另外,300Ah+ 产品在全球大储市场占有率已接近 30%。二季度,主流储能厂商均已开始 300Ah+ 产品出货,部分厂商 300Ah+ 产品出货量占比已超 50%。

*Source: InfoLink 全球锂电池供应链数据库

*InfoLink 力求资讯的全面性与完整性,然如与官方数据出现落差,仍以厂家官方公布为主。

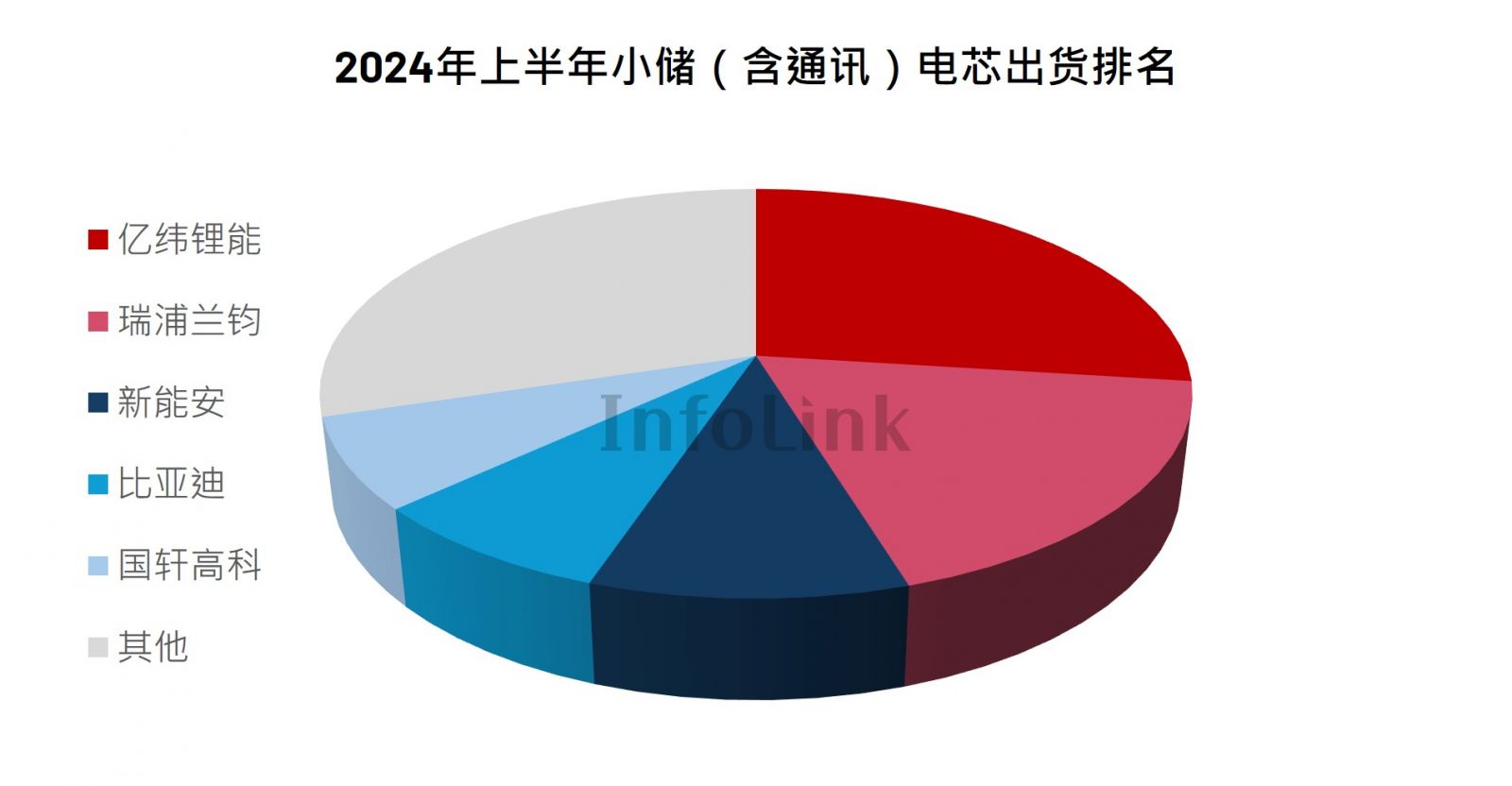

小储部分,Top 5 企业为亿纬锂能、瑞浦兰钧、新能安、比亚迪、国轩高科。小储行业竞争持续白热化,行业集中度进一步下降。2024 上半年度全球小储市场 CR5 为 70.3%,较第一季度,下降 6.9%。同时头部格局仍不稳定。亿纬锂能市占率超 25%,继续排名第一;瑞浦兰钧继续稳定表现,市占率接近 20%。第三至五名市占率处于 7%-10% 区间。昔日龙头新能安市占率小幅回升,重回前三;国轩高科凭借在通讯基站领域的出色表现,挤进前五。

*Source: InfoLink 全球锂电池供应链数据库

*InfoLink 力求资讯的全面性与完整性,然如与官方数据出现落差,仍以厂家官方公布为主。

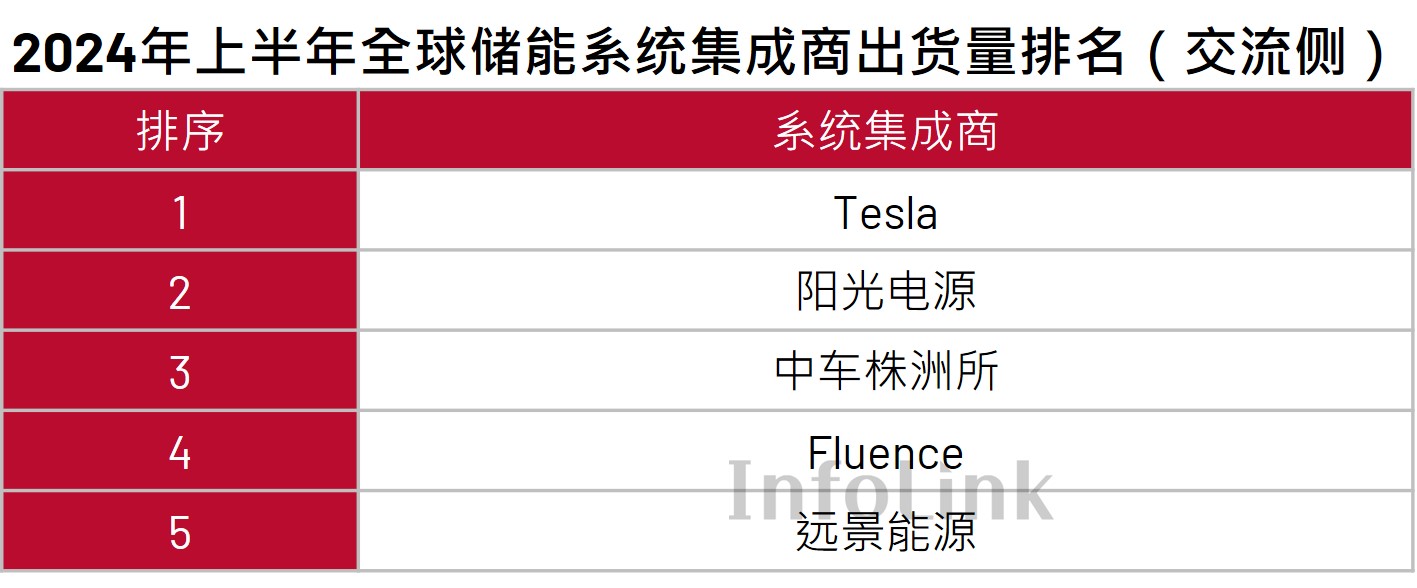

关于储能系统,InfoLink 全球锂电池供应链数据库指出,2024 上半年度全球储能系统出货量约 90 GWh。上半年,交流侧 Top 5 系统集成商为 Tesla、阳光电源、中车株洲所、Fluence 及远景能源,Top 5 出货合计超 30 GWh;直流侧 Top 5 系统集成商为宁德时代、比亚迪、海博思创、远信储能及南都电源,Top 5 出货合计超 20 GWh。

*Source: InfoLink 全球锂电池供应链数据库

*InfoLink 力求资讯的全面性与完整性,然如与官方数据出现落差,仍以厂家官方公布为主。

本次系统集成商榜单关注点:

- 总体:不管是交流侧还是直流侧,Top 2 厂商都是断档领先,与后来者拉开较大差距。第三至五名出货量较为接近,行业地位尚须稳固。

- 宁德时代:直流侧系统出货量占电芯出货量的比重在逐步提升,其在系统集成端的能力逐步呈现,本次稳居直流侧全球第一。

- 比亚迪:凭借较好的全球经营能力,国内外出货均衡增长,本次位居直流侧全球第二。

- 海博思创:作为系统集成老牌玩家,常年位居行业前列,本次位居直流侧全球第三。当前国内市场业务占比较高,下半年重点关注其海外业务拓展情况。

- 特斯拉:在全球范围拥有广泛知名度。今年以来,价格策略较为激进,订单储备较好,本次位列交流侧全球第一。下半年重点关注上海储能超级工厂建设进度。

- 阳光电源:具有较好的供应链管理能力、完善的海外渠道布局,本次位居交流侧全球第二。下半年重点关注沙特 7.8 GWh 项目交付进度。

- 中车株洲所:凭借中国市场出色的业务表现,此次位居交流侧全球第三。下半年,重点跟进其海外市场开拓情况。

一览储能产业链,电芯及系统集成环节格局仍未明确,储能行业在震荡中上行。在内卷化的市场语境下,各家厂商都在谋划新的增长逻辑,或谋求出海,或谋求垂直一体化。但当前的竞争态势导致容错率较低,厂商应结合自身实际情况,谨慎谋划发展战略,稳字当头,避免犯错。对于发展预期,应当避免「线性外推」思维,充分考量市场困难点,广积粮,过寒冬。