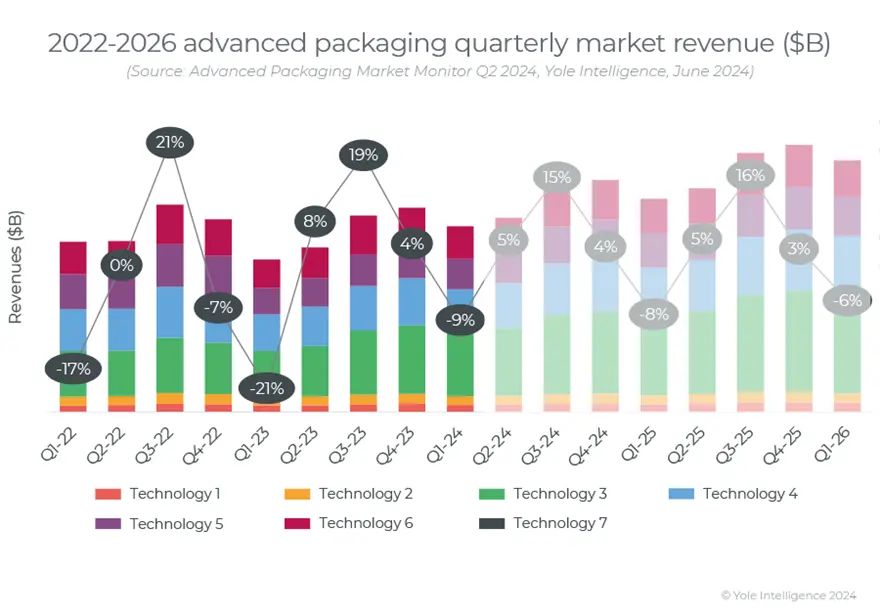

据Yole的报告统计系那是,先进封装收入在 2024 年第一季度达到 102 亿美元。2024 年第一季度预计将是一年中最疲软的一个季度,由于季节性因素通常会影响上半年的后端业务,收入与上一季度相比下降 8.1%。

随着需求显示出缓慢复苏的迹象,预计 2024 年第二季度将增长 4.6% 至 107 亿美元。尽管需求仍然疲软,客户的库存正在进一步消化,但 2024 年将是复苏的一年,2024 年下半年应该会更强劲。

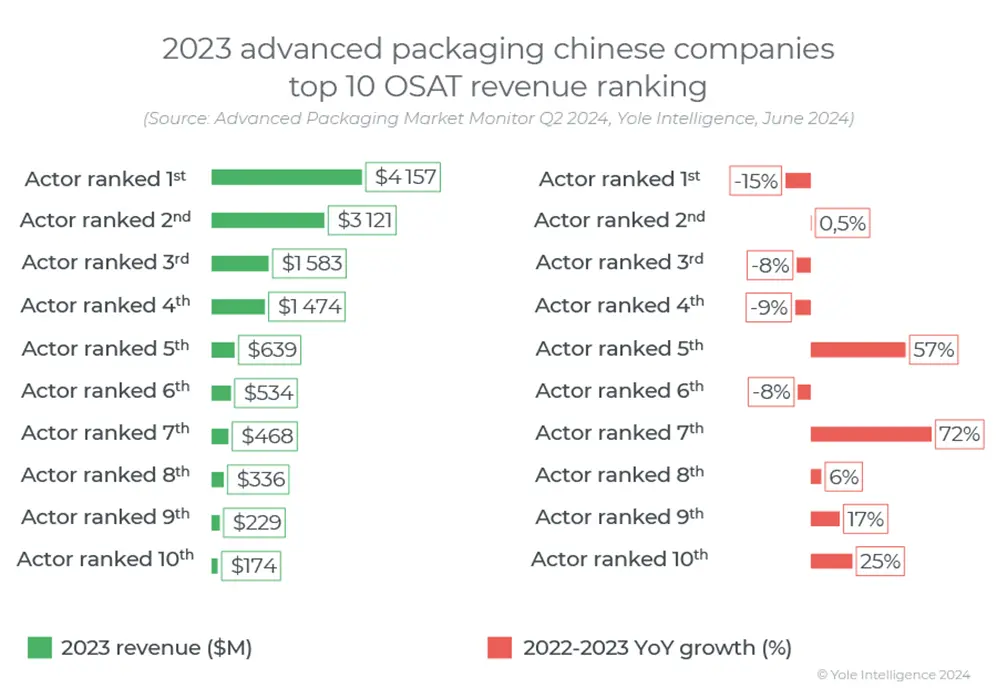

就资本支出而言,2024 年第一季度略低于上一季度。2023 年,顶级厂商的先进封装资本支出约为 99 亿美元,较上年下降 21%,但预计 2024 年将增长 20%。《监测报告》列出了中国顶级 OSAT 的收入排名,显示 2023 年前十大公司的总收入为 127 亿美元。中国前三大 OSAT 贡献了中国十大 OSAT 收入的 70%,并跻身全球十大封装公司之列。

先进封装,巨大转变

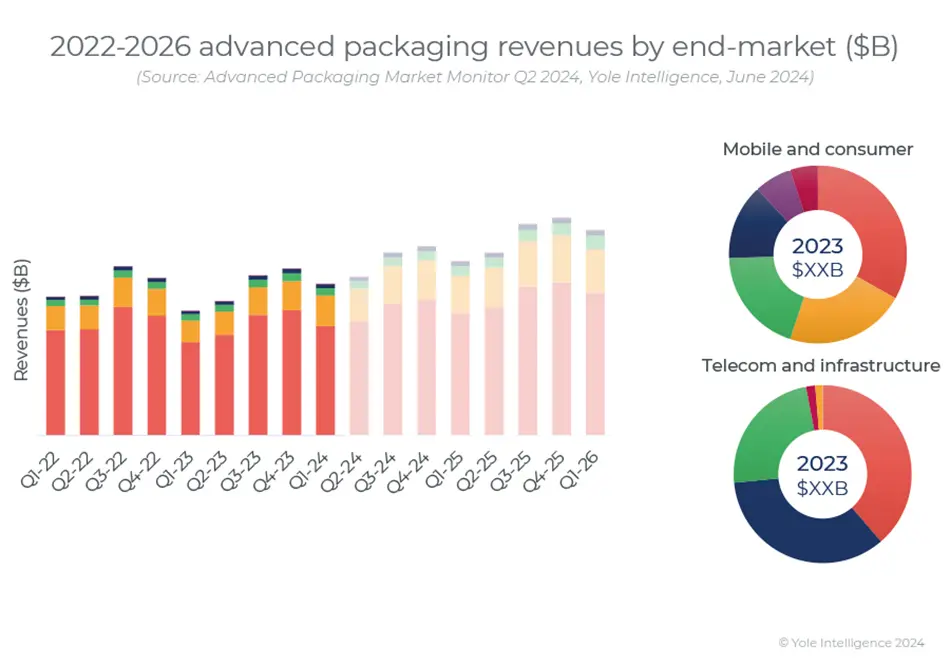

总体而言,2023 年是整个半导体行业较为疲软的一年,先进封装市场也受到了影响。尽管如此,随着需求增加和先进封装的采用不断增长,市场将在 2024 年复苏。先进封装市场主要由移动和消费、电信和基础设施以及汽车市场驱动,并受到 HPC 和生成式 AI 等大趋势的推动。

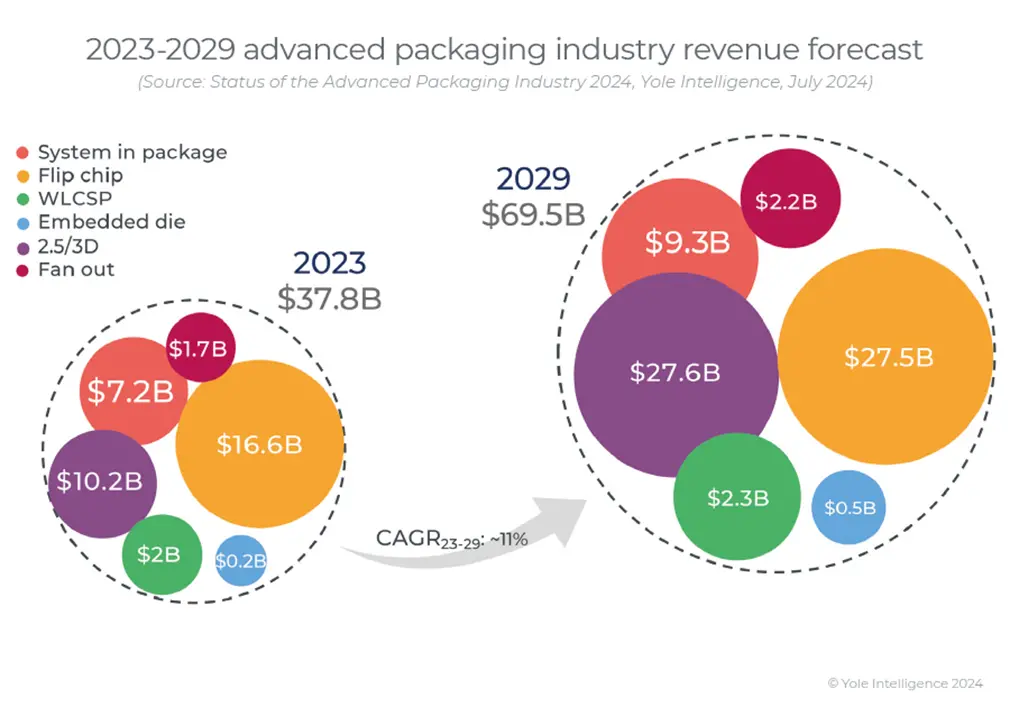

Yole透露,先进封装 (AP) 市场预计在 2023 年至 2029 年期间的复合年增长率为 11%。2023 年,先进封装约占整个集成电路 (IC) 封装市场的 44%,并且由于人工智能、高性能计算、汽车和 AIPC 等各种大趋势,其份额正在稳步增长。在 2023 年经历调整之后,先进封装市场将在 2024 年复苏并继续长期增长。AP 的各个子市场,包括倒装芯片、SiP、扇出型、WLCSP、嵌入式芯片和 2.5D/3D,均实现了正增长并推动 AP 行业向前发展。

Yole进一步指出,在所有封装平台中,2.5D/3D 封装将在未来五年内增长最快。台积电、英特尔和三星等行业巨头以及 ASE、Amkor 和 JCET 等顶级 OSAT 正在大力投资先进封装技术和产能,预计 2024 年将在其先进封装业务上投资约 119 亿美元。

先进封装供应链正在发生重大转变,主要原因是现有 OSAT 和 IDM 对扩建设施进行了新的投资。与此同时,鉴于当前的供应链限制和地缘政治紧张局势,SealSQ、TATA 和 Kaynes 等新参与者正抓住机会,以 OSAT 的身份进入半导体行业。地缘政治紧张局势和技术发展推动的供应链中的另一个发展是出现了像 Joint2 和 FAME 这样的新联盟来帮助制定系统政策。

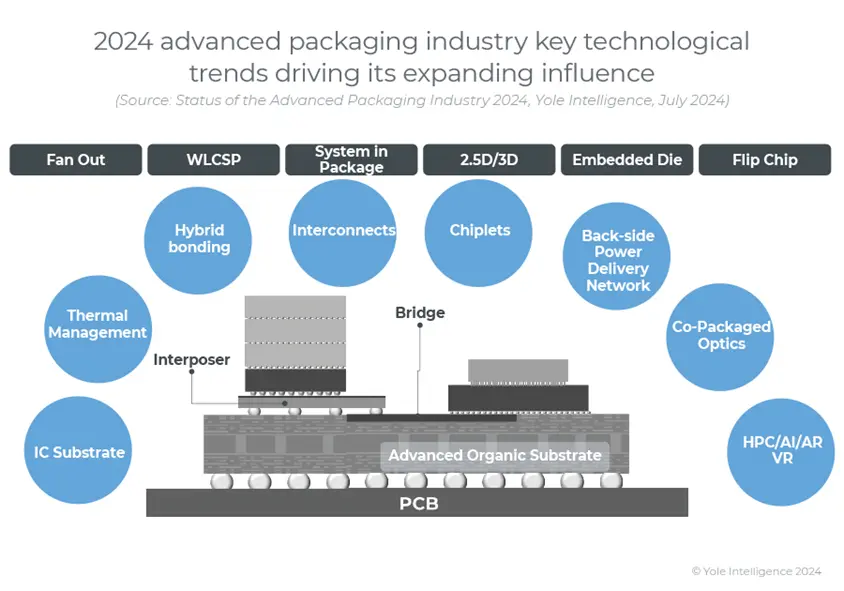

随着新市场和新趋势更加注重设备功能而非技术扩展,先进封装在半导体行业中变得越来越重要。它通过提高性能、增加功能和降低成本来增加价值。创新的增强功能正在重新定义设备的局限性,以更好地满足 HPC、AI、汽车和新兴技术趋势的要求。台积电、英特尔和三星等领先企业正在采用小芯片和异构集成策略,利用先进封装来补充前端扩展工作。趋势包括使用 2.5D 或 3D 封装进行小芯片分区和集成,以及用于互连的有前景的混合键合技术。台积电在高端先进封装方面处于领先地位,而英特尔和三星也在投资封装解决方案。先进封装需要与传统封装不同的设备、材料和工艺,从而推动对新技术的投资。总体而言,通过先进封装进行的异构集成推动了半导体创新,提高了系统性能和成本效益。

自 半导体行业观察