7月经济的外部环境不确定性明显上升,内部有效需求相对不足,居民消费预期不强。近期国家“以旧换新”的乘用车报废更新政策逐步见效、各地相应政策措施出台与跟进,政策推动下的消费潜力释放效果很好。因此7月新能源车走势好于乘用车厂商预测团队的预期。

在首购群体规模下降和新能源车冲击带来的传统燃油车市占率下降后,由于购车人群变化和新能源渠道的变化,市场季节性节奏减弱,“淡季不淡”的特点的确越来越明显。

1. 近年狭义乘用车零售走势

2024年乘用车国内零售呈现3-7月的持续上升态势,7月全国乘用车市场零售172万辆,高于3月3万台。2023年车市零售一路走强,今年5-7月超过3月零售是很好的走强特征,但去年7月超3月30万台,因此今年的年内走强态势偏弱。

7月全国乘用车市场零售172万辆,同比下降2.8%,环比下降2%;今年以来累计零售1155万辆,同比增长2%。

因2023年春节属本世纪最早,因此2024年年初零售表现很强,主要是基数因素。7月的增长较弱,但环比下滑较小,在国家近千亿的报废更新等支持下,未来仍有恢复较好增长的潜力。

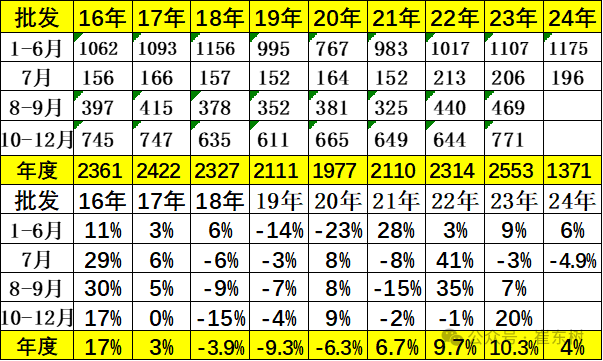

2.近年狭义乘用车批发走势

7月全国乘用车厂商批发196万辆,较3月少23万台大幅下降,体现季节性低迷,与2023年的7月走强行程巨大的反差。

7月全国乘用车厂商批发196万辆,同比下降5%,环比下降9%。受总体乘用车出口环比持平和合资车企零售环比负增长的影响,7月乘用车批发未能创出新高。1-7月销量1371万台的增长4%的表现较强。

3.近年狭义乘用车生产走势

7月乘用车生产198万辆,同比下降6%,环比下降7%。7月乘用车生产较2022年的历史同期高点216万辆减少18万辆。

1-6月乘用车生产1158万辆,同比增长5%;7月198万辆,同比降6%;1-7月累计1356万辆,同比增3%。目前乘用车生产能力超强,但6-7月还是比较克制的。7月部分主力企业强力调整生产稳库存,确保经销商体系的库存均衡,尤其随着美联储加息和上游资源价格下降趋势,新能源车产销相对谨慎。

4.产销库存月度变化特征

由于7月厂商生产相对谨慎,批发减量,形成了月度厂商产量高于批发2万辆,而厂商月度国内批发低于零售13万辆的淡季渠道去库存走势,改善了经销商运行压力。由于合资车企持续去库存趋势,因此近期总体的生产谨慎,1-7月厂商库存下降15万辆(去年同期下降4万辆)。总体乘用车国内渠道库存下降46万辆(去年同期下降15万辆)。

7月乘用车车市特征:一、7月环比增速下降2%是近期最小降幅,体现市场淡季不淡的特征。二、7月的市场价格拐点出现,恶性价格竞争苗头被抑制。三、批发与零售走势分化,厂商努力稳产降库存,实现更好的流通生态。四、出口强增长态势稍有下降,但乘联数据显示的海外市场零售总体仍较强。五、主流自主车企持续走强,新势力表现分化,国际品牌电动化仍需加速。六、新能源车国内零售渗透率达到51.1%,实现首次月度突破50%。

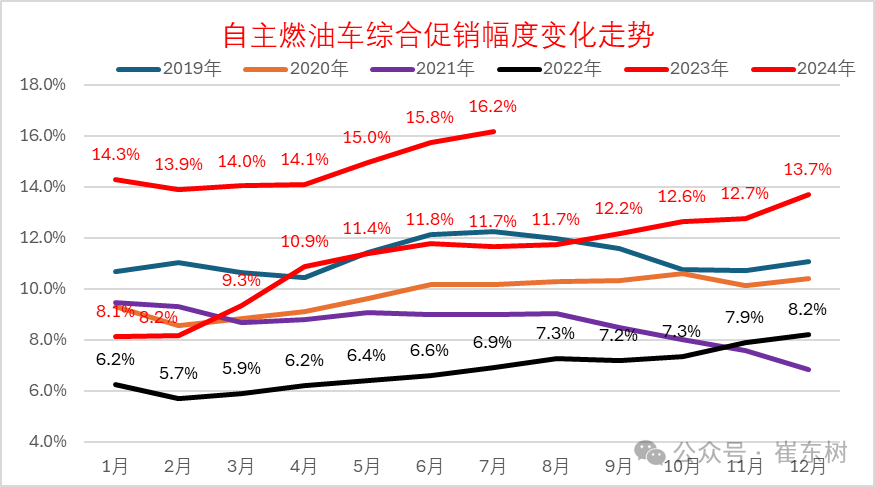

5.狭义乘用车促销走势

A、传统燃油车促销力度大幅增长

2024年,传统乘用车促销力度持续加大,尤其从3月份开始,从18%的促销逐步上升到22%,而且从4月份开始呈现加速上升的态势,五月份比四月增加0.8个点,7月份比5月份增加2.4个点,七月份比六月份又增加0.9个点,呈现持续增长的态势。

今年4-7月与2023年的4-7月份的走势呈现巨大的背离现象,也就是在2023年6-7月份实际上呈现促销加大之后的企稳现象,2023年7月份促销力度跟今年7月份基本持平,而今年7月上半月比6月份进一步的大幅增长,这体现了整个行业面临着价格促销带来的严重的行业竞争压力和行业经营压力,部分企业生存艰难。7月下旬价格促销回收逐步明显。

B、新能源车促销力度小幅下降

新能源车的促销逐步回落,主要是结构性回落。新能源车的1-4月的促销持续加大,2-4月新能源车促销力度的增大尤为明显,而5-7月因新品表现较好,且降价车型到位并成为主力,因而促销车型的权重暂时回落,目前促销水平处于历史中位水平。

C、合资车企促销走势

各车系的促销走势相对分化,合资车企的促销力度较大。近期自主燃油车的促销也逐步跟上。欧系和韩系近期促销力度较强。

合资品牌促销力度22.8个百分点,较六月份的22.5增加0.3个百分点。从3月份到6月份,实现促销爆发式的增长,从19个点上升到22.5个点,上升了3.5个百分点,使合资企业生存压力急剧地加大。七月份合资企业的促销依旧,呈现小幅增长的状态,但是促销的能力在大幅下降,尤其是以新疆广汇汽车的退市为代表,合资品牌的经销商面临经营信心严重受阻,整个经营状态严重恶化,单店的价值大幅缩减,经销商投资人信心严重的受挫行业的销售。运营出现严重的垮塌压力,所以很多经销商也不跟厂家的目标任务了,形成了促销价格在七月份相对企稳的特征。

合资车企促销的力度持续加大,今年7月走势更是异常走强,市场压力急剧增大。

D、豪华车促销急剧加大

虽然消费升级推动高端需求较强,但由于新能源的分流,豪华车促销力度持续增大到25.1%,处于历史高位水平。

7月份豪华燃油车的促销达到25.1%,呈现从5-7月份的一轮爆发增长的态势,也就是豪华车在年初相对比较稳,但是在5月份之后面临着巨大的燃油车的下行压力,厂家和经销商采取自救行为,促销力度大幅的增长,尤其是在6-7月份比前期出现了罕见的促销大幅增长状态,7月份比5月份增加3.4个百分点,而7月份比6月份增加1.9个百分点。

E、自主车企燃油车促销

自主车企近几个月的促销总体稳定,由于自主的新能源促销小于燃油车,出口占比增大,因此总体促销相对稳定。

目前部分自主车企上半年推出新品的市场接受度相对较高,部分新车型还有大量的订单待交付,同时还有很多车也是相对来说推出了高性价比的以及价格调整后的新车型,无促销的新品销量很高,抵充了促销力度,所以促销力度出现了明显的下降。新能源车以这些强力新品来带动的车市实现了促销与新车价格回升的共同的促进效果,结果形成了特色的新能源车的价格相对企稳,传统燃油车价格促销持续加大的情况。

F、燃油车促销力度跟踪

合资车企的各车系走势分化,欧系和韩系的市场走势不强,促销力度最大,日系前期较小,近期增大明显。

近日合资车企的促销力度大幅增长,前期比较坚挺的像德系、日系品牌等都面临着价格促销的进一步的加大现象,尤其相对于去年7月份相比,经过一年的变化,整个德系、日系从促销相对比较温和,到现在逐步的跟上了韩系、美系的促销力度,形成了合资品牌促销全面的暴增的局面。这里体现了合资品牌从过去的二线品牌的竞争压力比较大,到现在一线品牌竞争压力也是急剧的加大,导致合资品牌基本就没有太多挣钱的品牌。合资车企面临严峻的压力挑战的情况。

6.狭义乘用车各级别增长特征

2024年7月乘用车零售增速高于批发。由于燃油车较弱带来7月轿车需求占比下降。7月轿车零售低于SUV零售,轿车中主要是高端B级以上轿车表现较好,A00级轿车销量回升,但A0级轿车销量损失较大。

SUV市场高端化较强,B级和 C级的SUV同比去年较强。

7.狭义乘用车国别增长特征

7月主流合资品牌零售44万辆,同比下降25%,环比下降8%。7月德系品牌零售份额17.6%,同比下降2.9个百分点;日系品牌零售份额12.9%,同比下降3个百分点;美系品牌市场零售份额达到5.8%,同比下降1.9个百分点。

自主品牌在新能源市场和出口市场获得明显增量,头部传统车企转型升级表现优异,奇瑞、吉利、比亚迪、长安、长城等传统车企品牌份额提升明显。

8.2024年品牌产销特征

7月行业分化加剧,原有的品牌价值体系变化。合资车企的产销走势压力巨大,尤其是零售的剧烈下滑,合资品牌产业链遭遇严峻的危机。

9.全国新能源渗透率-批发

7月新能源车厂商批发渗透率48.1%,较2023年7月35.7%的渗透率提升12.4个百分点。

7月,自主品牌新能源车渗透率62.6%;豪华车中的新能源车渗透率37.2%;而主流合资品牌新能源车渗透率仅有8.1%。

7月传统车厂家批发同比下降24%,而新能源车零售同比上升27%,增速差距50个点,燃油车压力较大。

10.全国新能源渗透率-零售

7月新能源车国内零售渗透率51.1%,较去年同期36.1%的渗透率提升15个百分点。

7月国内零售中,自主品牌中的新能源车渗透率73.9%;豪华车中的新能源车渗透率27%;而主流合资品牌中的新能源车渗透率仅有8.3%。

7月传统车零售同比下降26%,而新能源车零售同比上升36%,燃油车税负重,压力较大。

国内乘用车新能源渗透率突破50%的原因:1、中国制造业不断强大带来的产业链优势的赋能,装备制造业和零部件产业的电池、电机、芯片等具有超强优势;2、在新质生产力推动下,中国车企全力发展新能源车,推动着中国汽车由大变强;3、乘用车行业开放发展的指导思想,促进了互联网企业、智能消费制造企业、国际新能源车企等全面进入,激活了行业竞争和创新能力;4、中国车企创新性的发展插混技术,实现狭义插混和增程式的技术突破,丰富了世界新能源发展的技术线路,取得中国插混占世界插混市场78%份额的突破性优势;5、7月份国家加力乘用车报废更新政策,纯电插混等较常规燃油车补贴高出0.5万元,进一步助力新能源汽车发展。综上措施推动着7月淡季车市的新能源车渗透率超过了50%,助力新能源普及迈上了新的台阶,此现象值得关注。