2024年是小游戏飞速增长的一年,据年中发布的《2024年1-6月中国游戏产业报告》显示,1—6月,小程序移动游戏收入166.03亿元,同比增长60.5%。这也是小游戏市场收入已连续三年保持高速增长,其中内购收入占比也在逐年提升。

这也是小游戏发展趋向成熟的一年。从1月到10月,小游戏头部开始固化,休闲品类仍有不小的占比,但一些重度品类也开始出现并取得十分突出的成绩。

根据DataEye的数据,在1月的买量消耗榜中,前二十有13款角色扮演小游戏,7款休闲类。

到了10月份,前二十中角色扮演类下降到9款,休闲类还是7款,新出现的品类slg2款,其他类2款。相较于1月份,10月份的最大变化是出现了两款slg——点点互动的《无尽冬日》和途游的《三国:冰河时代》。

4款小游戏仍在头部

对比1月和10月的买量消耗榜不难发现,1月和10月都维持在前二十的小游戏一共有四款。

分别是三七互娱的《寻道大千》,益世界的《这城有良田》,乐享元游的《青云诀之伏魔》和波克城市的《跃动小子》。

相较于1月,它们的排名下降不大。其中10月排名最低的《跃动小子》,也仅仅从1月的第十一滑落到10月的第十二。

从10月份的畅销榜来看,这四款小游戏同样维持在前二十。在10月消耗榜分别位列第二、第六的《寻道大千》和《青云诀之伏魔》在畅销榜位于同样名次。而消耗榜第八的《这城有良田》位于畅销榜第十二,消耗榜第十二的《跃动小子》则位于畅销榜第七。

(DataEye发布的10月份微信小游戏畅销榜)

其中《寻道大千》和《跃动小子》都是「开箱like」,《青云诀之伏魔》是仙侠MMO,而《这城有良田》是古风模拟经营。

巧合的是,《青云诀之伏魔》目前正在和《仙逆》动画联动,而《这城有良田》则是和《剑来》动画联动。

这两部动画都是仙侠网文改编。这表明小游戏在买量之外,也会通过联动运营来提高热度,延长产品寿命。

除了这四款产品,其他在1月份消耗榜前二十但是在10月份消耗榜不在前二十的产品中,有七款产品仍维持在10月畅销榜前一百。其中豪腾的《咸鱼之王》位列畅销榜十七,途游的《次神:光之觉醒》位于畅销榜二十四。

从这来看,小游戏的畅销离不开买量消耗。无论是新老产品,想要维持住畅销榜名次,也要付出对应的买量投入。

异军突起的寒霜SLG

今年的最大黑马无疑是《无尽冬日》,这款冰雪题材的SLG类产品自4月份上线以来,已经在微信小游戏畅销榜霸榜六个月了。除了小游戏端,这款游戏也有APP版本,同样取得了不俗的成绩,上线半年来在AppStore游戏畅销榜稳定在排行榜前十。

在笔者看来,《无尽冬日》这款游戏是副玩法吸量的进阶版。副玩法吸量的典型类似于《跃动小子》、《口袋奇兵》这种将副玩法入口置于主页面显眼位置,玩家通过广告点进去即能体验到宣传的副玩法,在游玩的过程中通过引导将玩家导入主玩法。

不同于这种副玩法吸量并行转化主玩法这种较为粗暴的解法,《无尽冬日》的的解法是「前期模拟经营玩法吸量,中后期转向COK like的SLG玩法」。

尽管这种解法同样会在玩法转换的时候导致玩家流失,但是从前期到后期的玩法过渡更为缓和,玩家的核心体验是在潜移默化中变化。

而且这种结合很是巧妙,冰雪末日的背景贴合生存建造,而冰雪中前来的敌人又自然而然地将玩家往战斗的方向引导。

(11月22日微信小游戏畅销榜)

同样是冰雪题材的SLG《三国:冰河时代》作为后发项目表现很不错,畅销榜也经常进入前十。

三国题材与寒霜题材的结合更符合国内玩家的口味,以及更偏向放置,从这些方面做出了差异化。以及更流畅的游戏体验,是这个产品即使后发依旧表现不错的原因。

以《三国:冰河时代》为例,初期是模拟建造玩法,建造各种建筑,收集居民。随着进程的推进,模拟经营的比重降低,比如一开始的收集居民,在地图上已经找不到在哪。SLG的玩法则被强调,同盟争夺资源这类社交和PVP玩法则成为主要玩法。

总结

从1月到10月小游戏发展的趋势来看,小游戏头部趋于固化,有多款头部产品仍能维持其地位。

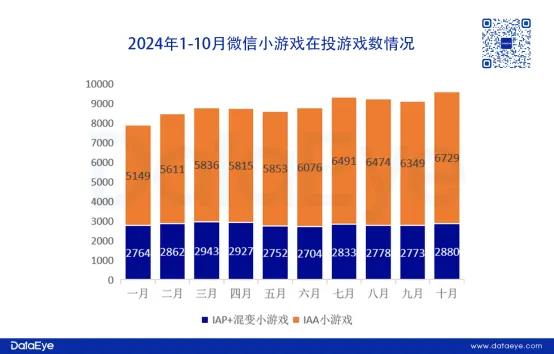

IAP和混变小游戏市场趋于稳定,走向存量市场。尽管每月的消耗榜前二十都是IAP和混变游戏,从1-10月的微信小游戏在投游戏数可以看出,这十个月IAP+混变小游戏在投游戏数保持稳定水平。

头部产品品类没有发生很大变化,休闲和角色扮演仍然维持其地位,但有走向重度的趋势。

对于小厂商来说,小游戏的机会或许在IAA休闲类小游戏。IAP+混变小游戏已经被中大厂商瓜分殆尽,只是目前还没有决出小游戏的「王者」。

已经连续三年保持高速增长的小游戏市场,未来还能够增长多久?我不知道,但小游戏市场已经过了那个可以弯腰捡钱的时代了,这是可以确定的。

自 游戏价值论公众号