尽管面临价格竞争和成熟节点供过于求的利润率压力,但联华电子在2024年第三季度的收入增长稳定,这得益于对其22/28nm成熟节点的强劲需求。虽然大多数行业的库存已恢复到较健康的水平,但需求复苏仍然缓慢,尤其是在汽车和工业领域。为了解决市场供过于求的问题,联华电子计划在2025年初进行一次价格下调,这可能会给利润率带来进一步的压力。

联华电子与英特尔在12纳米技术方面的合作继续取得进展,预计将于2027年开始生产,为未来的竞争力奠定基础。

22/28nm的强劲需求推动营收增长

成熟的22/28nm节点需求持续强劲,这对本季度的收入增长做出了重大贡献。虽然已经看到大多数应用的库存正常化,但还没有看到需求的相应回升。客户继续保持谨慎,预计这种谨慎的情绪可能会持续到2025年上半年,特别是对于成熟的12英寸和8英寸工艺。

对联华电子22/28nm工艺的需求主要是由该公司在专业高压(HV)技术方面的领先地位推动的。28nm节点已成为移动设备中AMOLED DDIC和高端CMOS图像传感器(CIS)等应用的关键推动者。此外,联华电子通过其增强的超高压平台技术扩展到22nm,符合客户对高端移动设备更高功率效率和先进视觉性能的需求。

AMOLED DDIC和高端CIS继续从旧的40/45纳米节点迁移到22/28纳米,推动了22/28纳米节点的结构性增长,这两种应用在22/28纳米的渗透率也有望增加。这一趋势反映了显示和成像应用行业向提高性能和效率的转变。

然而,尽管库存正常化,但需求缺乏复苏令人担忧。因此,预计广泛需求复苏将被推迟到2025年。客户谨慎的库存管理和产能扩张表明,联华电子的利用率可能在未来两到三个季度保持在65%-70%。如果需求情绪没有显著改善,预计订单不会有显著增长。

在成熟节点供过于求之际,计划进行价格调整

联华电子决定实施降价,反映了成熟节点,特别是8英寸节点的竞争和价格压力日益加剧。整个行业的产能扩张,以及汽车和工业应用等关键行业的复苏慢于预期,推动了供应过剩。

随着像台积电这样的主要竞争对手根据市场情况调整价格,联华电子有必要遵循这种方法来保持市场份额。这一调整也表明,整个行业正在经历一个延长的周期,供过于求的局面可能会持续到2025年。

与英特尔建立战略合作伙伴关系

与英特尔的合作对联华电子来说意义重大,可能会打开新的市场,增强公司的竞争力。成功完成这一合作将提升联华电子的行业地位,并吸引更多寻求可靠FinFET技术的客户。与英特尔的合作对联华电子的长期战略也是一个积极的发展。然而,这种合作的好处可能在几年内都无法实现。

Q3 2024结果总结

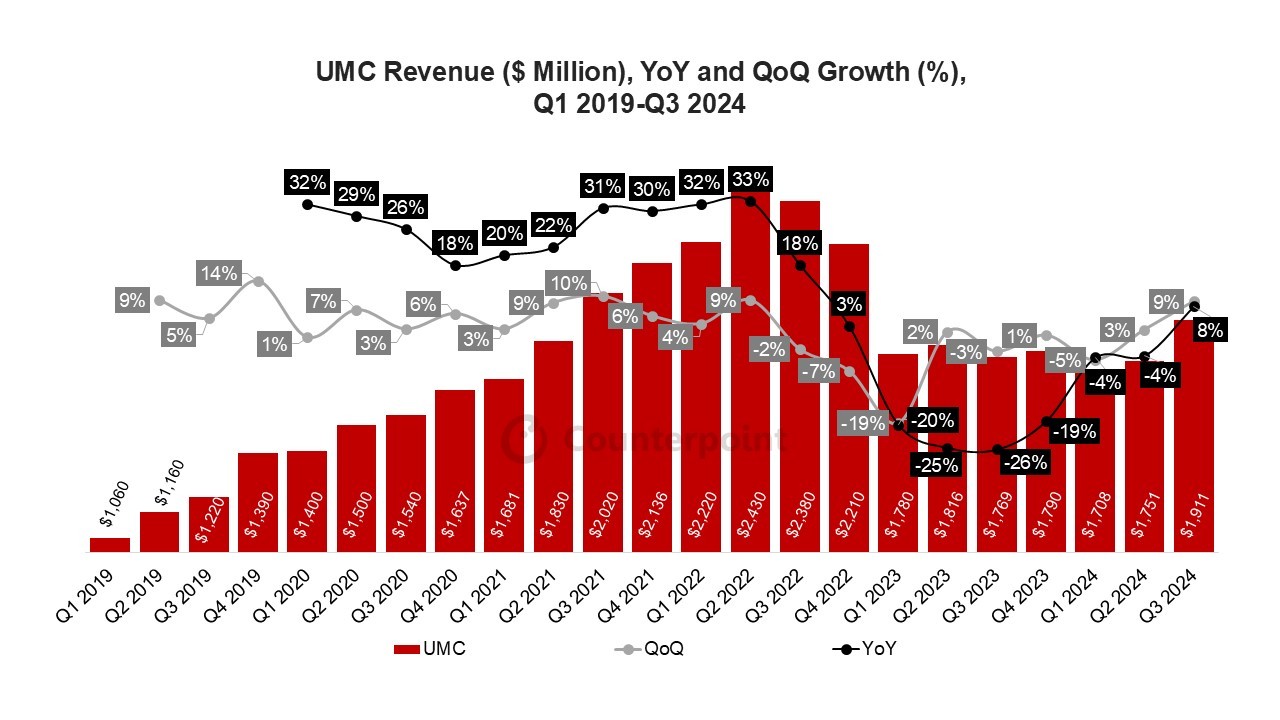

由于22/28nm制程的强劲需求,营收环比增长9.1%,同比增长8.0%,达到19.1亿美元。

毛利率环比下降1.4%,降至33.8%,低于预期,原因是折旧费用增加。

2024年第三季度,利用率(UTR)提高至71%,超过预期,但预计2024年第四季度将降至67%-69%。

税后每股收益为0.036美元,略高于市场预期的0.035美元。

展望与指引

2024年第四季度预测

- 收入预计将保持环比持平,晶圆出货量稳定,以美元计算的平均售价预计将保持平稳。

- 毛利率预计将下降至30%左右,原因是UTR下降、新台币升值和折旧费用增加。

- 利用率(UTR)预计在60%以上。

- 2024年的资本支出从33亿美元下调至30亿美元,其中95%分配给12英寸晶圆,5%分配给8英寸晶圆。

2025年预测

- 增长动力:对22/28nm工艺作为主要增长引擎的持续信心,随着DDIC和CIS产品迁移到22nm,导致强劲的晶圆带需求。

- 价格调整影响:2025年初的一次性价格下调可能会对利润率造成压力,但其目的是支持客户并增强竞争力。

- 折旧费用:由于产能扩张,预计将同比增长20%以上,影响未来几个季度的盈利能力。

- 税后每股收益:预计2025年为0.126美元(最初估计为0.138美元),表明由于利润率压力,利润表现持平。